出品:新浪财经上市公司研究院

作者:坤

近日,第四范式发布了2024上半年财报,这也是其上市以来首份半年报。

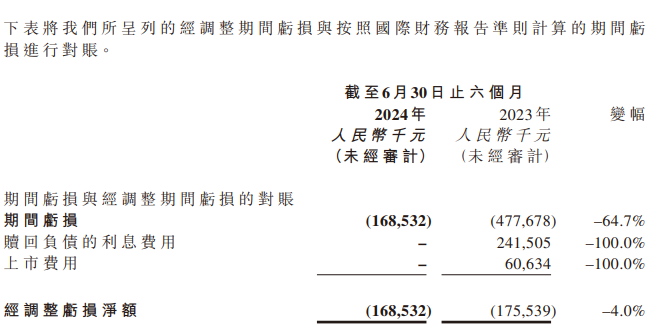

2024上半年,第四范式实现营业收入18.67亿元,同比增长27.1%,尽管保持增长,但与以往的增幅相比已经明显放缓。同期实现期间亏损1.69亿元,相比去年同期的亏损4.78亿元亏损有所收窄64.7%。但从经调整亏损净额来看,第四范式的亏损规模却并没有明显变化,与去年同期的净亏损1.76亿元相比基本持平。

财报中,第四范式重点提及了公司的“先知AI平台”,2024上半年该项业务实现收入12.51亿元,同比增长65.4%,占集团总收入的占比为67.0%。但确有亮点的同时,第四范式的财报中也依然暗藏隐忧。近年来第四范式的收入增长已经明显放缓,依然陷于亏损中,2024上半年经调整亏损与去年持平。与此同时,标杆客户或有所减少,客单价有所提升,但回款能力却不容乐观,应收账款持续高企而周转天数却不断拉长。更何况,自披露财务数据以来,第四范式还未曾实现过经营活动的现金净流入。

业绩差强人意仍未摆脱亏损 费用持续高企

成立于2014年的第四范式走到上市,一路波折不易。早在2021年8月,第四范式就向港交所递交了上市申请,时间节点甚至早于商汤科技的港股上市申请。但或是“起个大早,赶个晚集”,当商汤已经经历过上市、暴涨、解禁、破发、暴跌等一系列事件之后,第四范式仍在一次又一次地递交上市申请。2022年2月、2022年9月、2023年4月,第四范式又接连更新招股书,终于在2023年9月,赶在“DDL”之前,登陆资本市场。

但艰难上市后,第四范式的股价表现也难言乐观。第四范式上市发行价为55.60港元/股,刚上市后表现平平,甚至有下跌趋势,而之后又在2024年3月出现了暴涨,股价来到了70港元/股以上。但自此之后,第四范式的股价仍一路走低,截至2024年8月22日收盘,股价为42.1港元/股,已经跌破了发行价。

而在这背后,或也与第四范式差强人意的业绩表现相关。自披露业绩以来,第四范式的收入规模始终保持增长,但如今增幅却越来越小。2019-2024上半年,第四范式的营业收入分别为4.60亿元、9.43亿元、20.19亿元、30.88亿元、42.07亿元、19.21亿元,而同比增长率分别为259.70%、105.05%、114.21%、52.73%、36.38%、27.14%。由此来看,第四范式的业绩增长能持续多久,仍是未知。

尽管收入规模已经增长多年,但目前的第四范式仍陷于亏损中。2024上半年,第四范式实现期间亏损1.69亿元,相比去年同期的亏损4.78亿元亏损有所收窄64.7%。净亏损看似有所收窄,但如果经调整后,其亏损规模却并没有明显变化,与去年同期的净亏损1.76亿元相比基本持平。

至今仍持续亏损的重要原因之一来自于第四范式高企的各项费用。2024上半年第四范式的销售及营销开支、一般及行政开支、研发开支分别为1.35亿元、1.00亿元、8.50亿元,其中销售及营销开支与研发开支近年来伴随着业绩规模的增长也明显扩大。

标杆客户有减少趋势? 贸易应收款项增高持续“失血”

第四范式一直以来收入规模的持续增长背后离不开其客户及标杆客户的贡献。根据第四范式之前的招股书及财报数据来看,2020-2023全年第四范式的用户数量分别为156个、245个、409个、445个,而截至2022上半年及2023上半年时的用户数量分别为197个、234个是。然而,一直以来的持续用户数量增长似乎在2024年出现停滞。根据最新财报显示,截至2024上半年第四范式的总用户数量为185个,相比去年同期减少超20%,更是不及去年全年的一半。

在所有用户中,第四范式将财富世界500强或公众上市公司的先知平台终端用户定义为其标杆用户。但不仅总用户数量出现增长停滞,第四范式的这一类“高质量客户”或也出现了减少趋势。截至2023上半年,第四范式的标杆用户为92名。而对比2024上半年,公司的标杆用户数量减少至86名。

同时,第四范式2024上半年标杆用户群体的平均营收贡献则增加至人民币1148万元,同比增长26.9%。由此来看,相对更少的用户数量让第四范式的平均客单价更高,但也意味着对于部分大客户的依赖更深,公司的议价能力与回款能力或将受到影响。

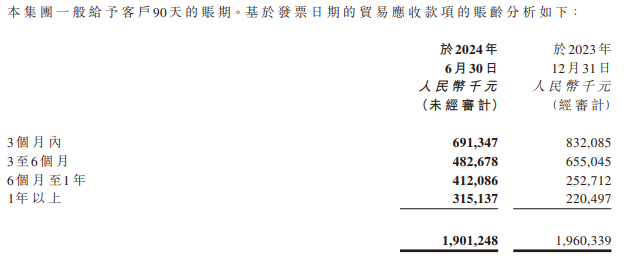

从应收款项来看,近年来伴随着第四范式收入规模的扩大,贸易应收款项也持续高企,2023年及2024上半年分别为18.44亿元、17.70亿元,在流动资产中占比三分之一。但与此同时,第四范式的应收账款周转天数却不断拉长,2022-2024上半年分别为132.64天、142.87天、174.25天,已经接近半年。

从账期来看,财报中第四范式表示一般给予客户90天的账期,但从账龄结构来看,却显然并非如此。截至2024年6月30日,第四范式在3个月内的贸易应收款项为6.91亿元,占比为36%,在3个月以上账龄的贸易应收款项则超过一半,回款能力可见一斑。

在一定程度上受到回款能力影响,第四范式一直以来也在持续“失血”。从披露以来的数据来看,至今仍未实现过经营活动的现金净流入,2020-2023年分别为-4.53亿元、-7.70亿元、-7.80亿元、-9.99亿元。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号