总体来看,侯孝海宏大的“啤+白”战略设想知易行难,几乎到处碰壁。啤酒业务已经天花板压顶,而白酒三张牌也没有打好,金沙酒业绩变脸,变卖家产,景芝酒毫无起色。

不过和业绩的不如人意、华润啤酒的“困兽之斗”相比,侯孝海堪称是“人生赢家”,毕竟其2023年薪酬高达800万元,作为对比,时任茅台一把手的丁雄军也只有100.78万元。这在一众央企高管普遍限薪的当下显得尤为突出,估计更会令众多酒企掌门人艳羡不已。

1、低价标签撕不掉,遭资本市场抛弃

近日,华润啤酒发布了2024年半年报,上半年未经审计的综合营业额为237.4亿元,同比减少0.5%;股东应占溢利为47.05亿元,同比增长1.2%,出现了增利不增收的情况,营收天花板压顶日益明显。

华润啤酒表示,啤酒业务的下滑系2023年上半年高基数效应,以及天气因素为啤酒企业普遍带来了负面影响,2024年上半年局部地区雨水较多。

不过,华润啤酒业绩不佳或与高端化遇阻关联更大,挣扎多年依然难以撕掉低价标签。业内众多专家认为华润啤酒旗下产品在一二线城市认可度以及消费量并不高,进军高端产品后没有强大的高端市场背书,很难从根本上改变消费者固有的品牌形象。

想要在高端市场站稳脚跟,华润啤酒不得不面临高端品牌的挤压竞争。根据近日媒体调研发现,在北京部分终端市场上,目前商超渠道以及餐饮渠道中,主要销售的中高端啤酒以百威啤酒及燕京U8为主,此外部分中高端产品也是渠道主要销售产品之一,可见华润啤酒在高端市场上处境尴尬。

另外,华润啤酒盈利有所增加,毛利率略微提升,这其实主要得益于原料价格大幅下降,受制于外部环境改善驱动,未必是内生式的可持续增长。在成本结构中,包材占比51%(主要为玻璃等)、麦芽占15%。

其中,玻璃价格连续重挫,主力期货价格已从年初的1900元大幅下跌至如今的1244元,跌幅高达34%,逼近2020年3月最低水平。另外,进口大麦均价从2023年初的410美元/吨下跌至263美元/吨,跌幅高达36%。根据原料市价计算,在其他条件没有变化的情况下,包材和麦芽的采购价格下滑可使整体成本下滑22.74%。

因此,资本市场对华润啤酒“增利不增收”的成绩单并不买账,半年报公布次日,股价应声下跌,盘中跌幅一度逼近7%,截至当天收盘,股价跌幅达到了5.63%左右,创出年内新低。同日,花旗、美银、摩根大通、高盛、中金等8家机构均发布研究报告,下调华润啤酒目标价。

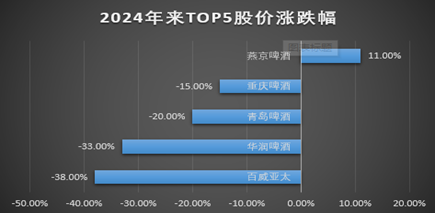

事实上,在半年报披露之前,华润啤酒在二级市场上已遭遇“寒流”。年初以来,华润啤酒跌幅在五大啤酒上市公司中位居前列,截至8月23日早盘收盘,股价缩水33%。

另外华润的市盈率(TTM)也跌落至13.4倍,创下历史新低,相较之下,青岛啤酒、接近20倍,25倍,甚至、均在30倍以上。由此可见,除了挤除前期估值泡沫之外,伴随基本面弱化、竞争劣势显现,华润啤酒几乎已经被资本市场抛弃。

2、侯孝海是“人生赢家”,范世凯“解题”思路有误?

胸怀“啤白双赋能”志向的侯孝海,在白酒侧本来手握三张好牌,但是限于出牌技术,牌桌上的种种表现一言难尽,金沙酒业绩变脸,金种子酒变卖家产,景芝酒毫无起色,可以说侯孝海“啤+白”的战略构想收效甚微,甚至多处碰壁。

从第一张牌来看,金沙酒旧疾难治,产品价格体系摇摇欲坠。根据半年报,华润啤酒旗下白酒业务(金沙酒业)未计利息及税项前盈利为4800万元,同比下降32.39%,可见盈利能力承压明显。

对比A股已经披露半年报的上市白酒企业来看,金沙酒67.6%的毛利率平平无奇,与毛利率均在70%以上的、、无法相提并论,更遑论这种毛利率90%以上的巨无霸,只和低线酒企、等旗鼓相当。如果从一季度毛利率较量来看,在A股20家上市公司中,金沙酒业的毛利率依旧处于末流,共有13家上市酒企可以击败金沙酒业。

至于华润啤酒宣称的白酒业务销售规模增长迅速,较去年同期上升约20.6%,其实也只是表面文章,根源还是在于低基数引发的增长“幻觉”,对比金沙酒业在被华润啤酒收购前后的业绩表现,堪称画风大变,业绩“爆雷”。

据华润啤酒此前公告数据,2019年至2022年上半年,金沙酒业分别实现营收8.78亿元、17.67亿元、36.41亿元和20.01亿元,而在被招致华润啤酒麾下后,金沙酒业2023年上半年仅实现收入9.77亿元,同比增速剧烈下挫近50%,2023年全年营收20.67亿元只和2022年上半年持平,近乎腰斩。

极具反差感的是,华润啤酒在半年报中将啤酒业务营收倒退归结为高基数导致收缩,然而在白酒业务销售规模的增长上却对低基数闭口不提,这种明显的“双标”作风,无疑是意图对暴露出的经营弊端进行别有用心的掩饰。

华润啤酒想要掩盖的可能依旧是终端市场库存难以消化、价格倒挂严重的问题。以53度500ml摘要酒珍品版为例,标价1399元/瓶,实际售价多少呢?根据媒体近日实地调研,在北京部分商超以及烟酒店,目前摘要酒珍品版终端市场铺货率不高,价格约为558元/瓶;根据今日酒价数据,8月22日金沙摘要珍品版全国批价为520元/瓶;《酒业内参》23日查询发现,京东平台“摘要酒官方旗舰店”产品到手价为620元/瓶。

可见,金沙酒业产品价格体系已经摇摇欲坠,冲击高端酱香酒品牌的蓝图几乎被迫中断了,只能挣扎在次高端地带与其他名酒贴身肉搏。可是,在无可争议的现实困境面前,华润在中报却宣称“摘要”为全国性高端大单品,可是无论是从销售规模、区域扩张情况,还是品牌影响力、消费者心智认知,摘要的“全国性”浓度含量并不高,更难言高端,这种“自嗨”只会徒增笑柄。

风波不断的金沙酒出路究竟在哪里?金沙酒业总经理范世凯可能给了一个错误的解题思路,他表示2024年下半年金沙酒业要补强业务短板,通过发挥啤酒渠道优势,填补光瓶酒餐饮场所业务空白。不过这一策略很快就遭到业内专家泼冷水,比如酒类营销专家肖竹青就指出目前白酒行业内卷化竞争严重,白酒产品在餐饮渠道多为负毛利。

在今年初,金沙酒业制定了2024年营收增长40%的目标,《酒业内参》以2023年20.67亿元营业额计算,预计今年全年华润酒业旗下白酒业务营业额将达28.94亿元,相当于上半年仅完成全年目标的40%,而去年上半年营收占比近半,换言之金沙酒业达成40%增长目标的可能性并不高。

从第二张牌来看,金种子酒目前处于断臂求生的状态,危机四伏。侯孝海近期卸任金种子酒董事及相关职务,他的退出可能已经释放出金种子酒在华润“啤+白”战略中重要性下移乃至边缘化的信号。

一直以来,金种子酒在华润“啤+白”战略中始终处于拖累状态,尤其是当下市场环境错综复杂,金种子酒陷入了卖地图存、甚至可能弹尽粮绝的地步,而华润似乎已经黔驴技穷,常规的组织重整、资产重塑等调控路径成效式微,只能故技重施开启“变卖家产“的模式装点门面,总经理何秀侠也曾透露,卖地等操作是华润系的要求。

令人惊愕的是,在金种子酒连亏3年、连续五年没有分红的情况下,高管层整体薪酬待遇却翻倍飙升,总经理何秀侠更是剧增近3倍涨至304.96万元,即使变卖家产也要保障何秀侠领衔的高管队伍“喝酒吃肉“,而面对上半年股价崩跌、市值蒸发大半的惨况,套牢或割肉的股民欲哭无泪。

从第三张牌来看,形势同样严峻,不容乐观。景芝酒作为昔日山东省酒一哥,曾经有过年营收10亿的辉煌,但是华润接手后一蹶不振,多次变换芝香酒体,欲加码安徽市场但阻力重重,业绩难以重回巅峰。

总的来看,侯孝海宏大的“啤+白”战略设想知易行难,几乎处处碰壁,遍布“暗礁”。不过和业绩的不如人意、华润啤酒的“困兽之斗”相比,侯孝海堪称是“人生赢家”,毕竟其2023年薪酬高达800万元,这在一众央企高管普遍限薪的当下显得尤为突出,估计更会令众多酒企掌门人艳羡不已,须知白酒顶流茅台集团的时任总舵主丁雄军2023年薪酬也只有100.78万,仅为侯孝海的八分之一。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号